こんにちは。でんすけです。

高配当株について考えてみたいと思います。

配当とは

企業がお金を儲けて利益ができたとき、その利益を株主に分配する行為を配当と言います。

普通若い企業の場合、利益が出ても株主に配当を出しません。

若い企業の場合は、事業を拡大することによって売上高を伸ばそうとします。

そうすることで株主の期待に応えます。

その方がトータルで見た場合、株主にとって良い方向に進みます。

配当を出している企業に投資をすることを考える場合、

まず頭に入れておかなければならないのは、低成長の企業に投資をしているということです。

そういう認識を持っていないといけません。

「低成長でも我慢できるのか?」

「パフォーマンスが低くても良いのか?」

を自問自答していただきたいです。

市場平均を下回る可能性が高いということです。

高配当企業

例えば、高配当企業の中で安全でしっかりした企業は、電力会社のような公益企業が多いです。

これらの企業はゼロ成長ばかりです。

高配当株に投資することは、成長を犠牲にしているということを認識しなければなりません。

企業側は企業が儲かったら、株主還元をするやり方として2つあります。

①自社株買

税制面で有利です。一時的・臨時的に株主還元できます。

いつ辞めても問題ありません。

彼女のようなものです。別れることも簡単にできます。

②配当金

一度配当を出すと決めたら、減らすことが難しいです。廃止することは簡単にはできません。

減配、無配にすると株を売られてしまうからです。

自由に下げることはできません。

配当を出すということは株主と結婚するのと同じです。

配当を減らす・止めることは、離婚と同じです。

配当は、簡単に見えて結構難しいことをやっています。

高配当投資戦略

配当を切り口で、配当利回りを1番に投資をすることは、しょぼい戦略だと思います。

配当は高ければいいとは言えません。

5%を超える株はボロく、ガラクタ株が多く、

8%を超える株は倒産寸前の株だと思います。

スクリーニングするとしても3%がMAXです。

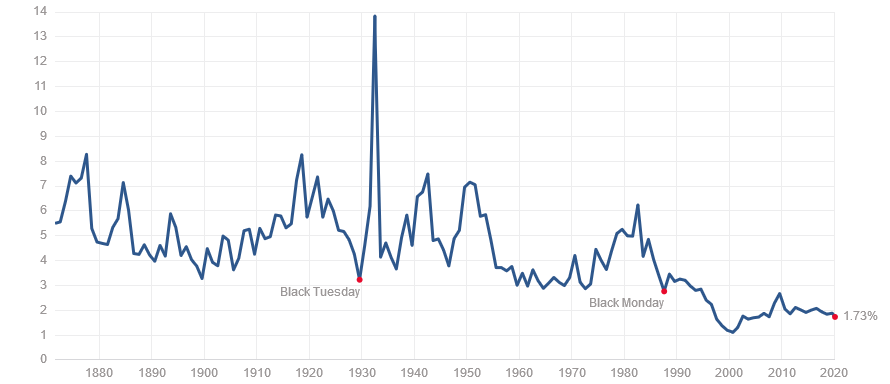

S&P500全体の配当利回りは、1.73%です。

歴史的にみると現在低い利回りの水準です。

出典:multpl.com

過去に一番低かった時期はドットコムバブルの時で1.11%でした。

高配当銘柄にどういう企業があるか。

7%以上の会社

【M】メーシーズ 複合小売り

【MO】アルトリア タバコ

【F】フォード 自動車

【OXY】オキシデンタルペトロリアム 石油

【WMB】ウィリアムズ パイプライン

など

6%を以上の会社

【RDS-B】ロイヤルダッチシェル 石油

【BTI】ブリティッシュアメリカンタバコ タバコ

【CTL】センチュリーリンク 通信

など

今をときめく企業ではないですよね。

石油株、タバコ株、銀行株などが配当利回りが高いです。

そういうセクターばかりを持っていても株価成長は望めません。

配当が安全かどうか

配当金の健全性を測るために、配当性向というものがあります。

DPS ÷ EPS [%] (一株当たり配当 ÷ 一株当たり利益)

配当性向40%を超えるようであれば、

景気の変動で業績が大きく変動するなど、

何か突発的なことがあった時に配当を維持することが難しくなります。

タコ足配当(自分の足を切って配ること)になりかねないのです。

そういうことも心配してないといけません。

食品や飲料やタバコなど生活必需品セクターは景気に左右されにくいので

配当性向が高くても問題ないかもしれませんが。。。

配当性向が高ければいいという考えは改めないといけません。

どうしても配当基準で投資をしたいなら

利益が多くあって配当性向が低い場合は、将来配当の伸びしろがあります。

なので、配当性向を低いまま、少しづつ配当を上げている企業があれば、

つまり、株主還元を少しづつ配当に変えていこうとしている企業に投資するのはありかもしれません。

連続増配株は素晴らしいことです。

しかし、利益が出ていないのに増配を続け、配当性向を上げ続けてしまうといずれ減配になってしまいます。

JTがいい例かもね。

エクソンモービルとかそろそろヤバそうに思います。

1株配当金 $3.48

1株利益(2020年予想) $3.52

98.8%だよ。やばいよ!

配当金の最大の敵

配当金を得ると必ず税金がかかります。

株価は下がっていたとしても、配当金をもらった瞬間に税金を取られます。

米国株の場合、米国で10%、日本で約20%の税金がかかります。

100ドルもらっても72ドルになります。

含み損が1000ドルあっても100ドルの配当金には28ドル税金がかかります。

翌年含み損2000ドル、配当金120ドル、税金33.6ドル

2年でもらった配当金は158.4ドルだけです。

こんなんじゃ何の為に投資しているか分かりませんね。

※外国税額控除で10%は取り戻せます。

まとめ

資金を成長させたいなら事業拡大や自社株買いをする株に投資するべきです。

高配当株に投資するのであれば、成長は見込めないと認識しなければならない。

配当利回りだけを見てはいけません。配当性向も見て、伸びしろがあるか確認しましょう。

税金も取られることを理解しておかなければならない。

私は高配当戦略は行いません。

投資は自己責任で行ってください。

でんすけさん、こんばんは!

今日の記事、全く同感です。

もちろん、色んな投資方法がありますし、人によって最適な投資方法は変わりますけどね。

ただ、私もまだまだ資産が少なく高配当のメリットを最大限に活かせないので、しばらくは高配当戦略はやりません。

VGTやQQQのハイテクセクターの方が好みですね。

未来は分かりませんが、米国株投資を長期間続ければ、きっと大きく資産を増やせるでしょう。

ブログ等で、同じ意見の方と知り合えると心強いですね。

今後ともよろしくお願いします。

てつや様

こんばんは。共感頂いて嬉しいです!

自分は資産を増やす段階では手を出さないつもりです。

世界最強の米国株に投資していれば株価は上がり続けると思います!

そうでなくなったら違う投資先を探さないといけませんね笑

こちらこそ、今後ともよろしくお願いします。