こんにちは。でんすけです。

長引く低金利や公的年金への不安などを受けて、資産形成のために投資を始める人が増えています。

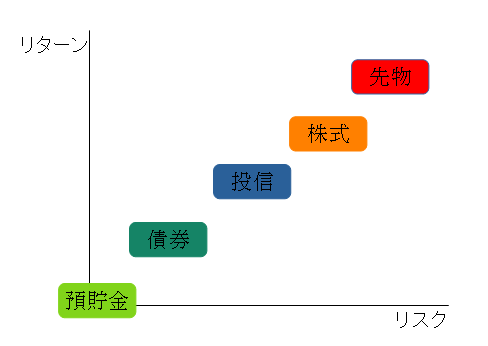

一方投資において重視されていることの一つに安全性があります。

比較的安全性が高いと言われている債権についてその特徴やメリット、リスクなどを解説していきます。

社会人になって少しずつ貯めてきたお金で投資を始めたいと思っている人は損がしたくない債券をオススメします。

リスクがそれほど高くない債券から始めるのは良い選択です。

リスクもリターンも高くありません。

債券の基本

債券は国や地方自治体、企業などがまとまったお金を借りるための借用証書のようなものです。

国債=国の債券

地方債=地方の債券

社債=会社の債券

債券を投資家に買ってもらうことで必要な資金をえることができます。

債券を発行する国や地方自治体、企業のことを債券の発行体と言います。

債券は投資家がお金を貸すもので、債券を買うということは企業や国にお金を貸すことです。

貸したお金は満期になると戻ってきます。

債券では満期の日付のことを償還日と言います。

お金を返してもらうまで定期的に利子を貰うことができます。

どれくらいもらえるのか?

債券によってもらえる額が違います。

利率や利回りと書かれています。

一般的に定期預金の金利より高めになっています。

利子を支払われる日を利払日と呼ばれ、利子は毎年もらえます。

債券の申込単位を額面金額と言います。

債券は1万円単位、5万円、100万円、高額のものは1億円債券もあります。

他にも日本円だけでなく、外貨で発行されるものもあります。

一定の期間、お金を預けて利子がもらえるなら定期預金に似ています。

定期預金との違い

例えば、結婚やマイホームの頭金などで大きなお金が必要な時、換金してそっちのお金に回すことがあります。

定期預金は”解約”して預けたお金は返ってきますが、債券はそうではありません。

債券の場合は、証券会社に売却して現金に換えます。

売却価格はその時々によって変動します。

もちろん額面金額を下回ることもありますし、額面金額より高く売れることもあります。

売った時の利子は利払日までの利子はもらえるし、利払い日から売却までの期間の経過利子を貰うことができます。

定期預金の場合、途中で解約すると適用金利が変わることがありますが、債券は変わりません。

投資先が破綻した場合

債券を発行する国や自治体、企業が破綻や倒産をした場合、貸したお金は返済されない可能性があります。

このことを債務不履行(デフォルト)と言います。

預金の場合、ペイオフ(預金保険制度)で1000万円とその利息まで保護されます。

債券の場合、保護はありません。

だからこそ、債券を発行する発行体が安心してお金を貸せる相手なのかどうか見極める必要があります。

投資にはリスクはつきものです。リスクをしっかり理解しておけば不安にならなくてもいいです。

債券の種類

国が発行する国債

地方自治体が発行する地方債

企業が発行する社債(事業債)

の3つが代表的な債券です。

個人向け国債は、個人でも購入しやすいように1万円から購入可能にしたものです。

償還日までの期間様々な種類があります。

日本の個人向け国債は、3年満期、5年満期、10年満期の3種類があります。

利子の受取方にも種類があります。

半年ごとに利子を貰う債券を利付債と言います。

額面より安い価格で発行され、償還の時に額面の金額より高い金額で償還するタイプのものを割引債と言います。

償還の時に利子に相当する債権をまとめて受け取ることになります。

近年金利が良いと注目されているのが外貨建て債券です。

国や企業などの発行体が外国の通貨で発行する債券のことです。

利払いも償還金もその国の通貨で支払われます。

多くの証券会社で取り扱っています。

一般的には日本円をその国の通貨に変えて債券を購入します。

実際に金利を比べてみましょう。

ちなみに5月に発行される日本の個人向け国債は0.05%です。

金利が高い国が多く魅力的に思ったかもしれませんが、気を付けなくてはならないことがあります。

円を外貨に換えて債券を買うので為替の影響を受けます。

為替の動きによっては、満期時に円に換算すると受取金額が変わってしまいます。

ただ、円高の債券より金利が高い債券があるので、為替のリスクを考慮した上で購入する人が増えています。

新発債と既発債

新しい債券が発行された募集期間以外にも買うことができます。

新発債・・・新しく募集されている債券

既発債・・・発行されたあとの債券

同じ債券であっても新発債と既発債では購入価格や利回りが違います。

利回りは1年間でどれくらいの投資効果を示したものです。

債券投資で得られる収益は定期的に受け取る利子と債券の値上がり益、または値下がり損を合計して求めることができます。

債券投資の収益=利子+債権の値上がり益+債権の値下がり損

「新発債」「既発債」の価格

新発債は額面100万円のものなら100万円で購入することになるのでとてもシンプルです。

既発債は誰かが売却したものを証券会社を通して買いますが、価格は日々変化します。

つまり時価での購入となります。

債権は償還までの間、価格が変動し続けます。

額面100万円のものを99万円のときに買えば安く買えた分、利回りも上昇します。

逆に発行価格よりも時価が高くなることもあります。

これを買った場合は利回りが下がってしまいます。

それと既発債を買う時にはもう一つ重要なことがあります。

経過利子がかかります。

前回からの利払日から受渡日までの期間に応じて、買い手が売り手に利子に相当するお金を払うルールになっています。

利回りが下がった既発債を買うメリットは、例えばマンションを買う時

新築・中古どっちから選びますか?

良いものがあればどちらも考えますよね。

新築マンション・・・新発債

中古マンション・・・既発債

と考えると分かりやすいです。

新発債は発行のタイミングが決まっているし、利回りが高くて人気があるものは早めに売り切れてしまうこともあります。

これに対して、既発債はいろんなものが出回っているから自由に探せます。自分の希望に合った発行体や利回り・残存年数のものを選べるのが大きなメリットです。

残存年数は、償還日までの残りの年数のことです。

例えば、2年後に結婚式を挙げる予定があるとすると、償還が2年後のものを買えばちょうど結婚式を挙げる時期に貸していたお金が戻ってきます。

自分の計画に合わせた投資をすることができます。

ちなみに、新発債であっても、既発債であっても購入手数料はかかりません。

条件が合ったものがあれば既発債も良いかもしれません。

債券投資のリスク

債券も投資をする上でリスクは避けれらません。

債券は比較的安全性が高いと言っても、リスクはあります。

価格変動リスク

購入と償還で額面の金額は決まっています。

でも債権の価格は日々変動しています。

仮に債権を途中で売却する場合は、受け取る金額が購入したときの金額を上回ることもあれば、逆に下回る場合もあります。

信用リスク

発行体の倒産などによって再建の元本や利子が約束通りに支払われなくなる可能性のことを信用リスクと言います。

元本が戻ってこないこともあります。だから債権の発行条件だけでなく発行体の事業内容や経営状況などもよく確かめる必要があります。

社債が新たに発行されるときには、「事業内容」、「経営状況」、「債権の発行条件」などが記載された目論見書(もくろみしょ)が作られるので目を通しておきましょう。

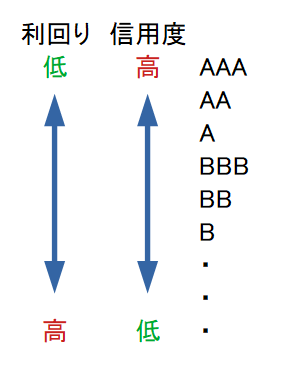

他にも債権の信用度を判断する目安として格付けも参考になります。

AAA(信用度高)

AA

A

BBB

BB

B

・

・

・(信用度低)

格付けが高いほど安全とされています。

為替変動リスク

外国の通貨で発行された債権の時、関係します。

利払いや償還金を受け取るときに為替が円安になれば円換算での受取額が増える。

でも逆に円高になった場合、受取額が減ってしまいます。

例えば、1ドル100円で1万ドル投資した時の総額は100万円です。

1万ドル購入 1ドル=100円 → 100万円

円安で1ドル=110円になると総額 110万円

円高で1ドル=90円になると総額 90万円

リスクは怖がるだけじゃなくて、良く理解して上手に付き合うことが投資のコツです。

銘柄選び

先ずポイントとなるのは発行体の信用力と利率の関係です。

債券は信用できる発行体のものを買うことが大前提です。

ただ、信用力と利率には密接な関係があります。

一般的にBBB以上の格付けを投資適格格付けと言って、Aが多いほど信用度が高くなります。

格付けが高い方が安心です。だから、一般的に格付けが高い債券の方が利子をたくさん払わなくても購入してもらえるので利率が低くなります。

逆に格付けが低い債券は利子をたくさん払わないといけないので、利率が高くなります。

両方を取るのは難しいです。

安全性と利率のバランスを考え自分にあったものを選ぶのがポイントです。

償還までの期間と利率

今後家や車にお金を使う予定があるときはその計画に合わせて選ぶと良いです。

通常は、償還期間が長い方が利率が高くなります。だからしばらく使う予定がないのであれば、期間が長いものを選ぶと良いです。

逆に償還期間が短いと利率が低くなります。

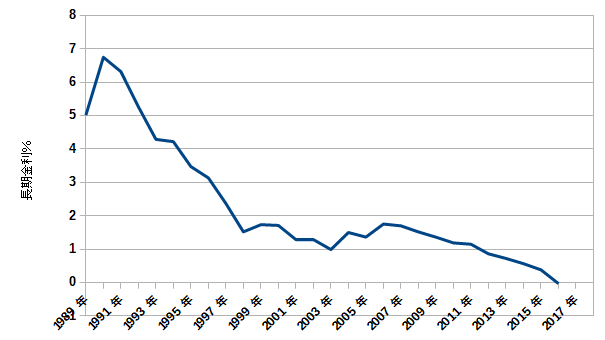

ところで日本の金利は昔と比べると随分低くなってきています。

こんな時だからこそ相対的に金利が高い債券は魅力的だと思います。

外国債券

外国の金利は日本より高いところが多いです。

金利だけをみると外国の金利は魅力的に思いがちです。

やはり為替の影響をよく考えておかないといけません。

1ドル=100円 1万ドル=100万円

で米国債を購入した場合、

1ドル110円の円安になると、1万ドルの債券が円換算で110万円になり、

評価額が10万円増えることになります。

1ドル90円の円高になると、1万ドルの債券が円換算で90万円になり、

評価額が10万円減ることになります。

円高の時に償還すると損するころになります。

でも償還されたお金はそのまま外貨で持ち続けることができます。

そして、円安を待ってから円に戻すという方法もあります。

海外旅行に行きたい国の通貨の債券を買って運用してみるのも面白いかもしれません。

主要な通貨そのまま引き出せる証券会社が増えています。

買うとするならBND

米国トータル債券市場ETFです。

債券ではありません。米国債券の詰め合わせセットみたいなものです。

購入には手数料がかかります。

償還までの期間を気にせず安全資産として持っておくには便利です。

値上がりはほぼ期待できませんが、分配金の利回り2~3%あります。

リスクを抑えて、資産運用したい方にはオススメです。

ちなみに私は債券に関するものを1円も持っていません。

最後まで読んでくれてありがとう。